Credit: GRI Club/ Guilherme Andrade

Credit: GRI Club/ Guilherme AndradeFIIs devem movimentar setor de Shopping & Varejo

Após setor consolidar retomada, veja as maiores oportunidades e tendências para os próximos 12 meses no Brasil

8 de agosto de 2023Mercado Imobiliário

Por Julia Ribeiro

Sob orientação de Henrique Cisman

O conceito de consumo mudou durante a pandemia e os shoppings centers que se adequaram à nova realidade - muito mais focada em experiências e omnicanalidade - apresentaram crescimento significativo no começo de 2023, conforme dados apresentados durante o GRI Shopping & Retail.

Para se ter ideia, um dos líderes dessa classe de ativos imobiliários presente na discussão realizada no fim de junho indica evolução de 17% nas vendas sobre o primeiro trimestre de 2022. “Isso é ainda mais relevante porque o ano passado foi muito bom, a ponto de não usarmos mais 2019 (pré-pandemia) como referência”.

No encontro, os principais tomadores de decisão do setor - incluindo investidores institucionais, desenvolvedoras, administradoras e gestoras de FIIs - também apontaram as principais oportunidades e tendências no Brasil nos próximos 12 meses, incluindo uma projeção de 5-10% no aumento médio das vendas no segundo semestre.

Os executivos entendem que o movimento é temporário e tende a melhorar com a previsão de queda da inflação mês a mês, que também puxará a Selic para baixo.

Além disso, a inadimplência destes lojistas não causa um impacto significativo, situando-se na ordem de 1% a 3%, uma vez que a representatividade em relação ao total de locatários é baixa.

“Até acabam surgindo algumas oportunidades a partir disso. Tendo o shopping mais fortalecido e os varejistas mais fragilizados, você consegue negociar com aqueles que ocupam áreas nobres para liberar e poder rentabilizar melhor os espaços”, comenta um executivo.

Fato é que houve uma verdadeira reciclagem no mix de lojas nos útlimos anos e a vacância deve continuar baixa, com uma inadimplência controlada. “Nossa inadimplência esse ano está em linha com o histórico do fundo”, acrescenta outro player.

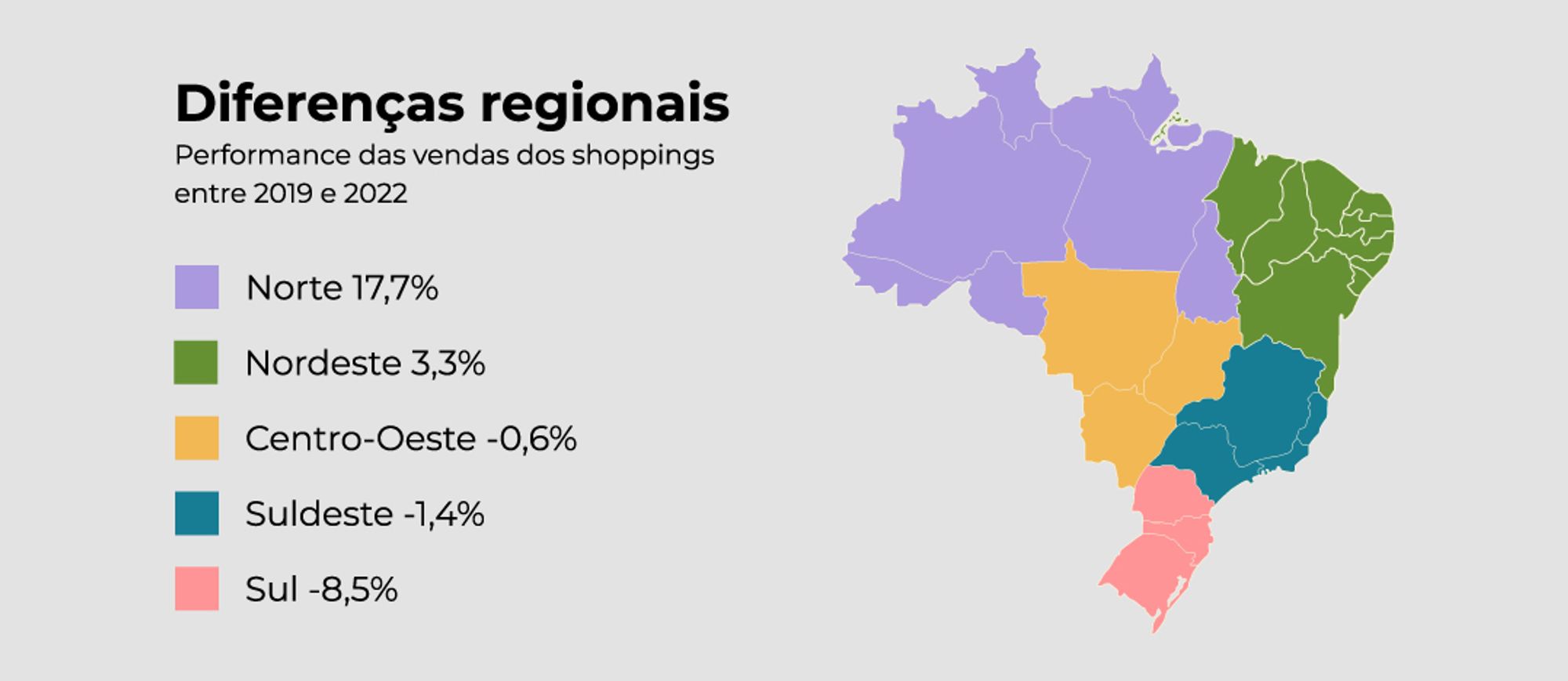

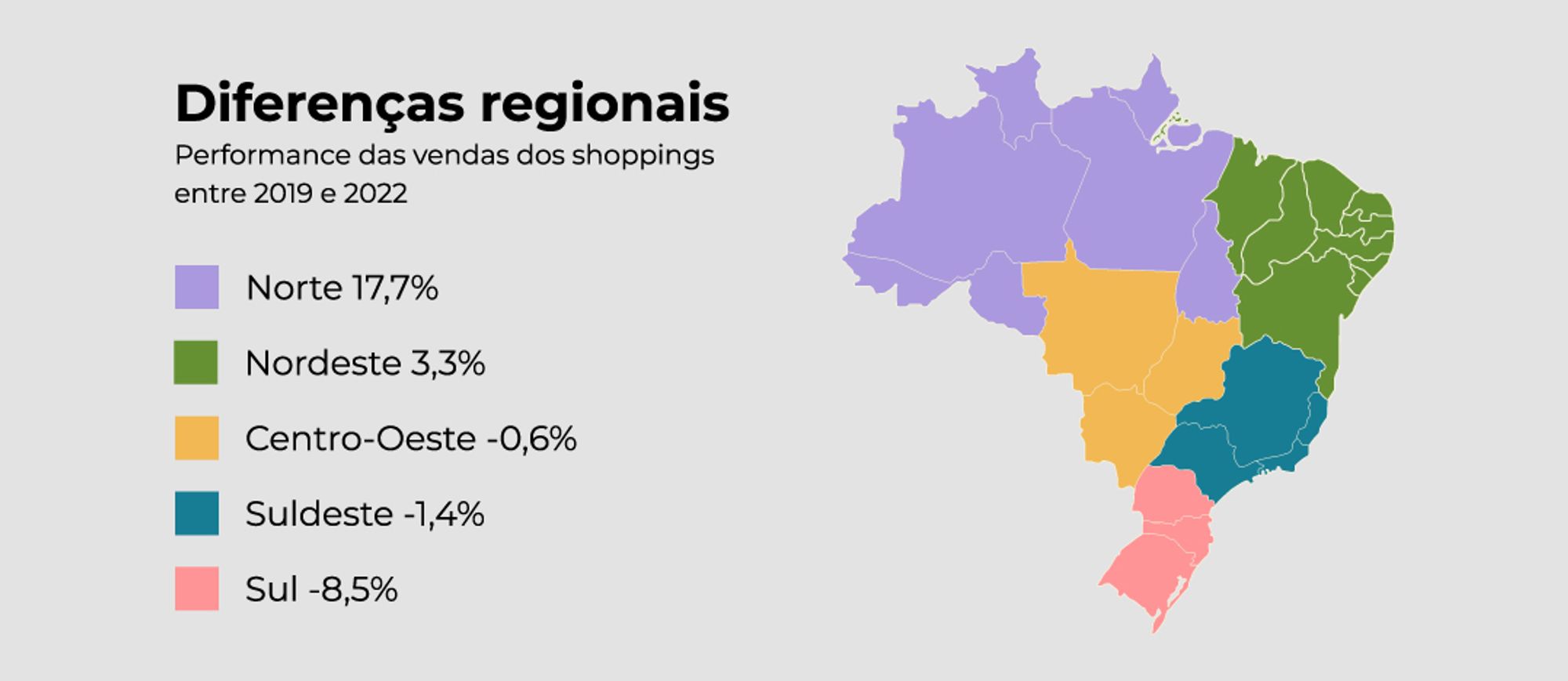

As regiões Norte e Nordeste aparecem à frente de outros estados quando se olha o crescimento no cenário nacional como um todo. Regiões impulsionadas pelo agronegócio também tiveram destaque, como Cuiabá (MT) e Porto Velho (RO).

O êxito refletido no começo do ano é observado em empreendimentos bem localizados, que adotaram estratégias para reter inquilinos e se mantiveram financeiramente sólidos não só durante a crise sanitária, como também diante do momento macroeconômico do país.

A rápida digitalização do setor também contribuiu para manter o fluxo de vendas com as lojas físicas fechadas durante a pandemia, e o conceito omnichannel se tornou realidade definitiva na rotina das lojas.

“O shopping do futuro já chegou. É um processo que não teve início durante a pandemia, mas foi impulsionado por ela. Nosso Instagram tem milhares de seguidores, e através de web marketing, WhatsApp, entre outras ferramentas, já temos os dados de CPF, RG e endereço de milhões de clientes”, diz um administrador.

Duas iniciativas frutos desse movimento foram destacadas durante o GRI Shopping & Retail: o Iguatemi 365 e a Alsotech.

A primeira se trata de uma plataforma que complementa a oferta física, permitindo compras 24/7 com a curadoria Iguatemi em qualquer local, em ambiente online.

Já a Alsotech é aceleradora digital da Aliansce Sonae + brMalls com soluções, produtos e conexões menos custosas para consumidor e lojista, mesclando a experiência do físico com o virtual.

Segundo as principais empresas do setor, no momento o foco está concentrado na expansão de ativos existentes e no desenvolvimento de seus arredores com outros produtos.

“Não é momento de greenfield. As cidades vão crescer ao longo do tempo e terão novas oportunidades. Acho que há muito mais espaço para consolidar shoppings que são dominantes por meio de aquisições”, diz o CEO de uma companhia.

Exemplo notável de valorização do entorno é o caso do Iguatemi Campinas, construído em uma fazenda no interior de São Paulo. A empresa teve recentemente aprovado o projeto de um bairro planejado nos arredores do centro de compras em área de 1 milhão de metros quadrados, com lotes destinados à construção de prédios residenciais e comerciais, além de escolas, centros médicos e serviços.

Outro caso é do Carrefour Property, que desenvolveu no Brasil duas frentes para surfar nessa onda, uma focada em renda perene, com a participação de investidores, e outra dedicada ao desenvolvimento.

O grupo conta com 50 projetos multiusos em desenvolvimento (21 bilhões de metros quadrados) espalhados por capitais brasileiras, sendo 90% deles destinados ao uso comercial e residencial.

Na Espanha, França e Itália, o Carrefour montou a Carmila, um braço imobiliário de shoppings e galerias ancorados aos hipermercados, para criar um ecossistema de consumo e expandir a fronteira do varejo alimentar juntamente com sócios investidores e operadores.

O mercado é dinâmico e as administradoras estão constantemente buscando maneiras de extrair mais valor dos ativos. Isso pode incluir a criação de novas áreas, divisão de lojas, pequenas expansões e a criação de boulevard de restaurantes, entre outras iniciativas. Essas estratégias têm contribuído para o crescimento real do segmento, independente de reajustes contratuais.

Dentro dos serviços, é possível explorar outras linhas de receita que crescem à margem dos contratos com lojistas. Elas provêm de pontos de quiosques, exploração de mídia e, principalmente, tarifas de estacionamento.

“O tempo de permanência do cliente é tão importante quanto o fluxo. O cliente pode até ir menos, mas ele fica mais tempo e se sente mais cuidado. Então o produto tem melhorado e isso sim faz diferença”, acrescenta um líder.

O setor tem potencial para atrair capital estrangeiro, mas segundo um executivo há desconfiança por parte dos investidores institucionais por ainda tomarem como referência os Estados Unidos, mercado que enfrenta uma crise no segmento.

Para ele, é importante destacar as diferenças ao se comparar com o mercado nacional, desde a quantidade de concorrentes até a forma como os shoppings foram concebidos do ponto de vista da estrutura de capital.

“A única coisa que temos em comum é o nome. A maioria dos desenvolvimentos nos EUA são extremamente alavancados, com dívidas contratadas em um ambiente de taxa de juros muito baixas. Então o retorno sobre o investimento cash in cash é baixo e os ativos precificados a um preço altíssimo. Aqui temos os ativos andando bem, mas o valor de mercado descontado”.

Rafael Sales (Aliansce Sonae + brMalls), Cristina Betts (Iguatemi), Fábio Tadeu Araújo (Brain). (Foto: Guilherme Almeida)

Rafael Sales (Aliansce Sonae + brMalls), Cristina Betts (Iguatemi), Fábio Tadeu Araújo (Brain). (Foto: Guilherme Almeida)

A maior expectativa do setor é ter mais capital disponível nos próximos meses, destravando oportunidades de compra e venda. Desde 2017, os fundos imobiliários experimentaram um crescimento significativo, movimentando mais de R$5 bilhões em transações.

“Estávamos muito depreciados porque enquanto 2022 registrou 20% a mais de vendas em relação a 2019, os fundos foram precificados em torno de 20% abaixo das suas respectivas cotas patrimoniais. Então existia um gap muito grande. A reaproximação já indica uma antecipação do mercado ao movimento de juros”, afirma um gestor.

Apesar disso, existe uma preocupação quanto ao dividend yield que o investidor final pode receber, que ainda se encontra em torno de 8-9%, abaixo de outras subclasses. “Mas com o CDI apontando para baixo, principalmente em 2024, existe uma possibilidade de recuperação forte nesses fundos maiores e mais diversificados”.

Essa dinâmica de negociações entre fundos e empresas do setor contribui para o fortalecimento e crescimento contínuo do mercado de shoppings, permitindo a reciclagem de portfólios e a exploração de novas oportunidades de investimento para investidores institucionais, além da pessoa física, que corresponde a 75% do volume investido.

Fundos de Fundos - “É uma indústria que cresceu bastante, mas ainda está muito paralisada porque pela lógica de distribuição de rendimento, para reciclar aquela carteira precisa computar prejuízo a regime de caixa, e isso não é interessante para o investidor”.

Fundos de Pensão - “Eles precisam entrar nos próximos anos. Muitos já estão, mas um obstáculo importante é que eles só podem entrar nos fundos de tijolo em ofertas públicas,. então ficaram travados. É um dinheiro muito mais volátil e com um power enorme, muito bom de ter.”

Executivos debatem Mixed-use e Desenvolvimento Imobiliário em painel (Foto: Guilherme Almeida)

Executivos debatem Mixed-use e Desenvolvimento Imobiliário em painel (Foto: Guilherme Almeida)

No GRI Shopping & Retail, os participantes enfatizaram que os FIIs são essenciais para levantar capital e impulsionar o mercado.

A discussão sobre a tributação dos rendimentos foi amplamente realizada no decorrer do último governo e entendeu-se que a isenção beneficia todo o país, não apenas os investidores, pessoas físicas em sua maioria.

Os FIIs dinamizam o setor imobiliário, permitindo a compra e venda de imóveis, e novas contratações para a construção de empreendimentos. Essa atividade contribui diretamente para a criação de empregos, aumento da renda e crescimento do Produto Interno Bruto (PIB) do país.

“Ano passado, a economia já estava com crescimento forte, e para esse ano também é a expectativa. Então quando você vê o PIB performando bem e o cenário de taxa de juros decrescente, já é suficiente para ter um mercado forte e atrair capital”, encerra um executivo.

Sob orientação de Henrique Cisman

O conceito de consumo mudou durante a pandemia e os shoppings centers que se adequaram à nova realidade - muito mais focada em experiências e omnicanalidade - apresentaram crescimento significativo no começo de 2023, conforme dados apresentados durante o GRI Shopping & Retail.

Para se ter ideia, um dos líderes dessa classe de ativos imobiliários presente na discussão realizada no fim de junho indica evolução de 17% nas vendas sobre o primeiro trimestre de 2022. “Isso é ainda mais relevante porque o ano passado foi muito bom, a ponto de não usarmos mais 2019 (pré-pandemia) como referência”.

No encontro, os principais tomadores de decisão do setor - incluindo investidores institucionais, desenvolvedoras, administradoras e gestoras de FIIs - também apontaram as principais oportunidades e tendências no Brasil nos próximos 12 meses, incluindo uma projeção de 5-10% no aumento médio das vendas no segundo semestre.

Líderes do setor acompanham painel de abertura do GRI Shopping & Retail 2023 (Foto: Guilherme Almeida)

Líderes do setor acompanham painel de abertura do GRI Shopping & Retail 2023 (Foto: Guilherme Almeida)

Os executivos entendem que o movimento é temporário e tende a melhorar com a previsão de queda da inflação mês a mês, que também puxará a Selic para baixo.

Além disso, a inadimplência destes lojistas não causa um impacto significativo, situando-se na ordem de 1% a 3%, uma vez que a representatividade em relação ao total de locatários é baixa.

“Até acabam surgindo algumas oportunidades a partir disso. Tendo o shopping mais fortalecido e os varejistas mais fragilizados, você consegue negociar com aqueles que ocupam áreas nobres para liberar e poder rentabilizar melhor os espaços”, comenta um executivo.

Fato é que houve uma verdadeira reciclagem no mix de lojas nos útlimos anos e a vacância deve continuar baixa, com uma inadimplência controlada. “Nossa inadimplência esse ano está em linha com o histórico do fundo”, acrescenta outro player.

As regiões Norte e Nordeste aparecem à frente de outros estados quando se olha o crescimento no cenário nacional como um todo. Regiões impulsionadas pelo agronegócio também tiveram destaque, como Cuiabá (MT) e Porto Velho (RO).

O êxito refletido no começo do ano é observado em empreendimentos bem localizados, que adotaram estratégias para reter inquilinos e se mantiveram financeiramente sólidos não só durante a crise sanitária, como também diante do momento macroeconômico do país.

Fonte: Valor Econômico

A rápida digitalização do setor também contribuiu para manter o fluxo de vendas com as lojas físicas fechadas durante a pandemia, e o conceito omnichannel se tornou realidade definitiva na rotina das lojas.

“O shopping do futuro já chegou. É um processo que não teve início durante a pandemia, mas foi impulsionado por ela. Nosso Instagram tem milhares de seguidores, e através de web marketing, WhatsApp, entre outras ferramentas, já temos os dados de CPF, RG e endereço de milhões de clientes”, diz um administrador.

Duas iniciativas frutos desse movimento foram destacadas durante o GRI Shopping & Retail: o Iguatemi 365 e a Alsotech.

A primeira se trata de uma plataforma que complementa a oferta física, permitindo compras 24/7 com a curadoria Iguatemi em qualquer local, em ambiente online.

Já a Alsotech é aceleradora digital da Aliansce Sonae + brMalls com soluções, produtos e conexões menos custosas para consumidor e lojista, mesclando a experiência do físico com o virtual.

"Estratégias para o futuro" (Créditos: Guilherme Almeida)

Expansões e aquisições

A tendência de oferecer experiências também é observada nas galerias (que desempenham um importante papel em cidades com menos infraestrutura) e um dos principais pilares de empreendimentos multiuso em desenvolvimento ancorados nos shoppings, como descreve uma executiva.Segundo as principais empresas do setor, no momento o foco está concentrado na expansão de ativos existentes e no desenvolvimento de seus arredores com outros produtos.

“Não é momento de greenfield. As cidades vão crescer ao longo do tempo e terão novas oportunidades. Acho que há muito mais espaço para consolidar shoppings que são dominantes por meio de aquisições”, diz o CEO de uma companhia.

Exemplo notável de valorização do entorno é o caso do Iguatemi Campinas, construído em uma fazenda no interior de São Paulo. A empresa teve recentemente aprovado o projeto de um bairro planejado nos arredores do centro de compras em área de 1 milhão de metros quadrados, com lotes destinados à construção de prédios residenciais e comerciais, além de escolas, centros médicos e serviços.

Outro caso é do Carrefour Property, que desenvolveu no Brasil duas frentes para surfar nessa onda, uma focada em renda perene, com a participação de investidores, e outra dedicada ao desenvolvimento.

O grupo conta com 50 projetos multiusos em desenvolvimento (21 bilhões de metros quadrados) espalhados por capitais brasileiras, sendo 90% deles destinados ao uso comercial e residencial.

Na Espanha, França e Itália, o Carrefour montou a Carmila, um braço imobiliário de shoppings e galerias ancorados aos hipermercados, para criar um ecossistema de consumo e expandir a fronteira do varejo alimentar juntamente com sócios investidores e operadores.

O mercado é dinâmico e as administradoras estão constantemente buscando maneiras de extrair mais valor dos ativos. Isso pode incluir a criação de novas áreas, divisão de lojas, pequenas expansões e a criação de boulevard de restaurantes, entre outras iniciativas. Essas estratégias têm contribuído para o crescimento real do segmento, independente de reajustes contratuais.

Dentro dos serviços, é possível explorar outras linhas de receita que crescem à margem dos contratos com lojistas. Elas provêm de pontos de quiosques, exploração de mídia e, principalmente, tarifas de estacionamento.

“O tempo de permanência do cliente é tão importante quanto o fluxo. O cliente pode até ir menos, mas ele fica mais tempo e se sente mais cuidado. Então o produto tem melhorado e isso sim faz diferença”, acrescenta um líder.

Novos investimentos

O movimento de retomada e crescimento do setor atrai players novos e outros que já têm exposição aos shoppings com diversos tipos de estratégias, inclusive reduzindo o portfólio de outras classes de ativos, conforme relatado no encontro.O setor tem potencial para atrair capital estrangeiro, mas segundo um executivo há desconfiança por parte dos investidores institucionais por ainda tomarem como referência os Estados Unidos, mercado que enfrenta uma crise no segmento.

Para ele, é importante destacar as diferenças ao se comparar com o mercado nacional, desde a quantidade de concorrentes até a forma como os shoppings foram concebidos do ponto de vista da estrutura de capital.

“A única coisa que temos em comum é o nome. A maioria dos desenvolvimentos nos EUA são extremamente alavancados, com dívidas contratadas em um ambiente de taxa de juros muito baixas. Então o retorno sobre o investimento cash in cash é baixo e os ativos precificados a um preço altíssimo. Aqui temos os ativos andando bem, mas o valor de mercado descontado”.

Rafael Sales (Aliansce Sonae + brMalls), Cristina Betts (Iguatemi), Fábio Tadeu Araújo (Brain). (Foto: Guilherme Almeida)

Rafael Sales (Aliansce Sonae + brMalls), Cristina Betts (Iguatemi), Fábio Tadeu Araújo (Brain). (Foto: Guilherme Almeida)Fundos Imobiliários

O início de 2023 teve um crescimento médio de NOI (Net Operating Income) entre 10% e 20% no mercado de FIIs de shoppings. Esse movimento é visto com bons olhos ao refletir para o mercado o bom resultado operacional dos shoppings.A maior expectativa do setor é ter mais capital disponível nos próximos meses, destravando oportunidades de compra e venda. Desde 2017, os fundos imobiliários experimentaram um crescimento significativo, movimentando mais de R$5 bilhões em transações.

“Estávamos muito depreciados porque enquanto 2022 registrou 20% a mais de vendas em relação a 2019, os fundos foram precificados em torno de 20% abaixo das suas respectivas cotas patrimoniais. Então existia um gap muito grande. A reaproximação já indica uma antecipação do mercado ao movimento de juros”, afirma um gestor.

Apesar disso, existe uma preocupação quanto ao dividend yield que o investidor final pode receber, que ainda se encontra em torno de 8-9%, abaixo de outras subclasses. “Mas com o CDI apontando para baixo, principalmente em 2024, existe uma possibilidade de recuperação forte nesses fundos maiores e mais diversificados”.

Essa dinâmica de negociações entre fundos e empresas do setor contribui para o fortalecimento e crescimento contínuo do mercado de shoppings, permitindo a reciclagem de portfólios e a exploração de novas oportunidades de investimento para investidores institucionais, além da pessoa física, que corresponde a 75% do volume investido.

Fundos de Fundos - “É uma indústria que cresceu bastante, mas ainda está muito paralisada porque pela lógica de distribuição de rendimento, para reciclar aquela carteira precisa computar prejuízo a regime de caixa, e isso não é interessante para o investidor”.

Fundos de Pensão - “Eles precisam entrar nos próximos anos. Muitos já estão, mas um obstáculo importante é que eles só podem entrar nos fundos de tijolo em ofertas públicas,. então ficaram travados. É um dinheiro muito mais volátil e com um power enorme, muito bom de ter.”

Executivos debatem Mixed-use e Desenvolvimento Imobiliário em painel (Foto: Guilherme Almeida)

Executivos debatem Mixed-use e Desenvolvimento Imobiliário em painel (Foto: Guilherme Almeida)No GRI Shopping & Retail, os participantes enfatizaram que os FIIs são essenciais para levantar capital e impulsionar o mercado.

A discussão sobre a tributação dos rendimentos foi amplamente realizada no decorrer do último governo e entendeu-se que a isenção beneficia todo o país, não apenas os investidores, pessoas físicas em sua maioria.

Os FIIs dinamizam o setor imobiliário, permitindo a compra e venda de imóveis, e novas contratações para a construção de empreendimentos. Essa atividade contribui diretamente para a criação de empregos, aumento da renda e crescimento do Produto Interno Bruto (PIB) do país.

“Ano passado, a economia já estava com crescimento forte, e para esse ano também é a expectativa. Então quando você vê o PIB performando bem e o cenário de taxa de juros decrescente, já é suficiente para ter um mercado forte e atrair capital”, encerra um executivo.

O setor de Shopping & Varejo está na pauta do Brazil GRI 2023